Содержание [скрыть]

При продаже автомобиля многие впервые сталкиваются с налоговой декларацией. Это документ, в котором налогоплательщик предоставляет информацию о финансовых операциях налоговой службе. Сделки по реализации автомобилей подпадают под налогообложение. После продажи авто необходимо заполнить и сдать декларацию, предоставив налоговой всю необходимую информацию, а также уплатив сам налог.

Особенности налогообложения при продаже автомобиля

Каждый владелец авто, продавший свой транспорт, должен сообщить о сделке налоговой службе и уплатить соответствующий налог. Однако налог платят далеко не все, ведь есть масса методов ускользнуть от него, использовав как открытые законные способы, так и «серые» схемы.

Согласно законодательному акту, продавец машины после успешной сделки должен заплатить 13% НДФЛ от полученной суммы. А если он не резидент РФ, то ставка поднимается до 30%. Под 30% налог попадают люди, которые находились на территории страны менее 181 день за последний год. Это существенная сумма, которую необходимо отдать до 30 апреля следующего года после года продажи.

Освободиться от налогов можно средством нескольких методов:

- налогового вычета;

- доверенности;

- отсутствия доходов;

- продажи старого автомобиля;

- продажи автомобиля стоимостью до 250 тысяч рублей.

Первый метод заключается в применении налогового вычета, на который может претендовать каждый человек. Сумма вычета фиксированная и обновляется каждый отчетный год. Второй же заключается в продаже по доверенности. Фактически машина отдается просто так, а деньги идут в карман без вычета процента. Но такой метод крайне рискован и считается уклонением от налогов.

Отсутствие доходов — метод, заключающийся в том, что налог платится лишь за чистую прибыль владельца. Если автомобиль был приобретен за большую сумму, нежели продается сейчас, то доходов нет, как и налога. Это нужно указывать в налоговой декларации.

Продажа старого автомобиля заключается в том, что автомобили, находящиеся во владении одного человека более трех лет, не подвергаются налогообложению при продаже.

Автомобили стоимостью до 250 тысяч рублей также не облагаются налогом.

Однако в большинстве случаев все же необходимо подавать декларацию о доходах. Благодаря которой, бывший владелец автомобиля сможет снять обязательства по уплате налога, воспользовавшись одним из вышеперечисленных методов. Декларация не подается лишь в случаях, когда автомобиль был передан по доверенности или же он находился во владении более чем 3 года. Поэтому подачи декларации о продаже авто в налоговую не избежать.

Список документов для подачи декларации

Декларация 3-НДФЛ, в которой предоставляется информация о продаже авто, содержит сведения о доходах и расходах частного лица. Для ее подачи необходимо собрать пакет документов, в который входит:

- паспорт;

- идентификационный код;

- договор о вашей покупке автомобиля (если сохранился);

- договор о продаже автомобиля;

- справка о доходах.

С этими документами необходимо обратиться в налоговую службу по месту регистрации. Заполнить декларацию можно заранее, что позволит сэкономить время и уточнить интересующую информацию в интернете. Что касается сроков подачи, то подать ее необходимо до 30-го апреля, следующего за отчетным годом. Таким образом, если вы продали авто в период между 01 января и 31 декабря 2015 года. То декларация должна быть представлена до 30-го апреля 2016 года.

Для подачи формы могут понадобиться и другие документы. Стоит уточнить актуальный список в налоговой службе, где предоставят всю необходимую информацию налогоплательщику. Посмотреть ее можно на их сайте, где размещены рекомендации по заполнению форм.

Заполнять декларацию необходимо внимательно, ведь ошибки здесь недопустимы. По времени эта процедура занимает около 40 минут, без шаблона этот процесс существенно затягивается. Поэтому стоит брать за основу образец декларации 3-НДФЛ, подходящий под продажу автомобиля.

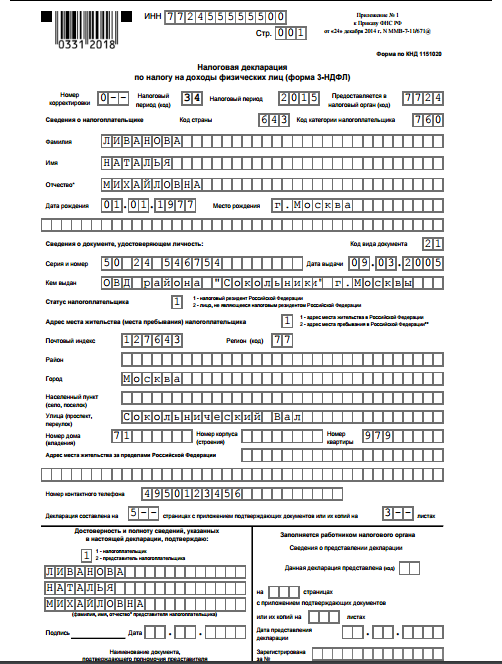

Образец декларации о продаже машины

Декларация 3-НДФЛ состоит из множества страниц, однако лишь небольшая часть из них требует пояснений. При заполнении полей необходимо указать вид декларации, номер налогового отделения, определить налогоплательщика, а также предоставить свои персональные данные.

Скачать готовый бланк налоговой декларации

Основная страница декларации — расчеты, где указывается информация по доходам и расходам налогоплательщика. Пояснений в заполнении она не требует, это лишь легкие математические вычисления, определяющие налогооблагаемую сумму дохода лица.

Стоит отметить, что использовать старые образцы декларации (до 2015 года) не рекомендуется. Они постоянно меняются, поэтому в современных документах старые нормы могут быть неприемлемы, что приведет к порче бланка и его повторному заполнению. Поэтому стоит пользоваться актуальными шаблонами 2015-2016 годов, где содержится информация по заполнению текущих бланков.

Полный образец предоставлен здесь. Он позволит не допустить ошибок при заполнении 3-НДФЛ, что позволит снизить налог и предостеречься от переплат. Правильное оформление и подача документов позволят избежать повторного заполнения и штрафов за ее просрочку.

Как рассчитывать налог с продажи автомобиля

Стандартный налог с продажи автомобиля составляет 13% от прибыли. Однако этот налог считается сугубо от чистой прибыли, которую можно уменьшить. В справке 3-НДФЛ можно указывать не только полученные средства с продажи, но и затраты на это имущество. К примеру, человек продает этот автомобиль за 500 тысяч рублей. Однако 2 года назад он купил его за 550 тысяч рублей, что делает его сделку невыгодной. Его прибыль равняется нулю, что указывается в расчетах. В результате налог с прибыли также составляет 0.

Второй вариант — автомобиль был продан за 510 тысяч рублей, а приобретен 2 года назад за 550 тысяч. Однако договора, подтверждающего покупку имущества по такой сумме 2 года назад, у владельца не сохранилось. Здесь можно воспользоваться налоговым вычетом в 250 тысяч рублей, благодаря чему налог платится не с 510, а с 260 тысяч рублей. На основе такого подхода можно существенно снизить сумму, требуемую к уплате налоговой службе.

Поэтому при правильных расчетах и соответствующих документах можно существенно снизить сумму, требуемую к уплате. Необходимо лишь сделать правильные расчеты, руководствуясь полученной чистой прибылью и вычетами.

Что будет, если опоздать с декларацией?

Если 3-НДФЛ не была подана в указанные сроки, государство начинает регулярно начислять штрафы налогоплательщику. Также постоянно увеличивается пеня на неуплаченный налог, размер которой зависит от длительности задержки.

Минимальный штраф за просрочку подачи 3-НДФЛ составляет 1 тысячу рублей. Далее будет работать пеня:

- первые 6 месяцев по 5% за каждый месяц просрочки;

- далее за каждый месяц по 10% пени.

Если же форма 3-НДФЛ была подана, но квитанция не оплачена, то начисляется пеня от невыплаченного налога.

Не стоит задерживаться с подачей 3-НДФЛ. Штрафы, возникающие при этом, могут существенно превысить сам размер налога. При этом здесь не работают налоговые вычеты и расходы, штрафы оплачиваются отдельно.

На основе этих знаний каждый налогоплательщик сможет подать декларацию о доходах относительно продажи автомобиля. Здесь предоставлена основная информация по ее заполнению, образец, а также указаны советы для снижения общей суммы налога. На основе необходимые отчисления в налоговую службу будут существенно уменьшены доступными и честными способами.

А для лучшего ознакомления с формой 3-НДФЛ можно посмотреть предоставленное видео. Здесь описано полное заполнение этой справки о доходах на 2015 год, указаны все нюансы этой задачи и подводные камни. Это позволит заполнить форму без единой ошибки, предоставив необходимую информацию налоговой службе в рекомендованный законом срок: